この記事では株式のポートフォリオについて考えてみたいと思います。

どういう株を保有すればいいか?とか、誰がどんな株を買ってるか、ってみんな気になる話題ですよね?

ポートフォリオとは、金融商品の組み合わせのことで、特に具体的な運用商品の詳細な組み合わせを指します。「ポートフォリオを組む」ということは、どのような投資信託を購入しようか、株はどの銘柄で何株ほど持つか、などの検討をするという意味です。

出典:ポートフォリオ (ポートフォリオ) | SMBC日興証券

以下では、株式のみでポートフォリオを組む際の考え方や組み方、難しいと思ったときの対処法について紹介します。投資信託を利用したアセットアロケーションや、株式と現金など、異なるアセットとの比率については、この記事では述べません。

記事のポイント

- ポートフォリオを組む理由は、株価の変動リスクを下げて、安定したリターンを得るため

- 手計算(またはプログラム計算)するのは大変なので、インデックスファンド、またはテーマ投資を使う手がある

- 時間をかけてポートフォリオを組んでも、市場平均よりリスクが高くリターンが低い組み合わせでは意味がない

ポートフォリオを組む理由

株式でポートフォリオを考える理由は、市場全体(例えば、日経平均株価やTOPIXなど)が大きく下落したときに、全ての銘柄が同時に値下がりして、大きな損失を抱えてしまうことを防ぐためです。できるだけ互いに相関性が低く、独立して値動きする銘柄を組み入れることで、株価の変動リスクを抑えつつ(資産を守りつつ)、安定したリターンを得ることを目的とします。

株式をポートフォリオとして運用する場合(本質的には、以下の内容は株式の運用でなくても同じだ)、その中心的な思想というか「心」は、「先のことは不確実だ」という認識の徹底にある。

将来のことはわからないから、その将来に備えるためにポートフォリオを組む、というわけですね。

ポートフォリオを組んだときの効果

例:逆相関の2つの銘柄を仮定する

例えば、以下の2つの銘柄をポートフォリオに組み入れたとします。

- 市場が値上がりすると値上がりする株式A(市場に対して正の相関)

- 市場が値上がりすると値下がりする株式B(市場に対して逆の相関)

表にすると以下のような値動きです。

| 市場 (インデックス) | 22,000 | 22,100 | 22,200 | 22,300 |

| 株式A(万円) | 100 | 110 | 120 | 130 |

| 株式B(万円) | 50 | 40 | 30 | 20 |

| 株式Aと株式Bの 評価額の和(万円) | 150 | 150 | 150 | 150 |

| 市場 (インデックス) | 22,000 | 21,900 | 21,800 | 21,700 |

| 株式A(万円) | 100 | 90 | 80 | 70 |

| 株式B(万円) | 50 | 60 | 70 | 80 |

| 株式Aと株式Bの 評価額の和(万円) | 150 | 150 | 150 | 150 |

この時、この株式Aと株式Bは互いに逆相関にありますので、

- 株式Aが値上がりすると、株式Bは値下がりする

- 株式Aが値下がりすると、株式Bは値上がりする

といった特徴を持ち、市場が値上がりしても値下がりしても、ポートフォリオの評価額はほとんど変動しないことになります。

このような、値動きに独立性のある銘柄の組み合わせを探すわけですね。

例:実際の株式はどうか

筆者が検証した株式はごくわずかですが、それでも市場(日経平均株価)に相関性の高い株式、低い株式は存在しているようです。以下の表は、2013年1月以降(それ以降に上場した銘柄は、上場日以降)の株価と日経平均株価の終値から、相関係数を求めたものです。

日本の株式は少なからず、日経平均株価やTOPIXなど、指数の影響を受けます。そのため、上表のように完全に逆相関になる「都合の良い銘柄」を見つけることは困難です。

| 銘柄 | 相関係数 |

|---|---|

| MV東海 | 0.91 |

| 日本マクドナルドHD | 0.73 |

| すかいらーく | 0.67 |

| GMOフィナンシャルHD | 0.24 |

この相関係数に基づけば、MV東海(マックスバリュ東海)とGMOフィナンシャルホールディングスは株価の相関性が最も低くなるペアと考えられます。このような銘柄を手作業で(または自分でプログラムを組んで)探すわけですね。

計算めんどくさい!!

凄腕ヘッジファンドマネージャーのアドバイス

いろいろ計算するのは大変なので、ここでは凄腕ヘッジファンドマネージャーとして、米国では有名なジム・クレイマー氏の書籍「ジム・クレイマーの株式投資大作戦」を参考にしてみます。

ジム・クレイマー(Jim Cramer、本名:James Cramer、1955年2月10日 – )は、アメリカ合衆国ペンシルベニア州出身の投資家、パーソナリティー。(中略)

1987年に独立し、ヘッジファンド「Cramer Berkowitz」を設立。その後13年間年率平均24%を生み出す。2001年のITバブル崩壊時には、S&P500が-11%であったにもかかわらず36%のリターンをあげる。その後クレイマーはヘッジファンド会社をパートナーのJeff Berkowitzに託し、ウォール街一線から身を引く。

書籍「ジム・クレイマーの株式投資大作戦」では5銘柄、ないし10銘柄からなるポートフォリオを組む際に、以下のような銘柄・業種を組み入れようとアドバイスしています(米国株式に基づくので、そこは差し引いてお考えください)。

- 身の回りにある企業

- 石油株

- 名の通った優良企業

- 金融関連銘柄

- 「投機」銘柄

10銘柄を組み入れる場合には、さらに以下の5銘柄を組み入れます。

- お勝手銘柄(消費財関連銘柄)

- 大型優良循環銘柄

- ハイテク銘柄

- 流通チェーン銘柄

- 将来の有望銘柄

なお、組み入れる具体的な銘柄を分析するために、「1銘柄あたり週1時間は分析するように」とも述べられています。やはり自前で株式のポートフォリオを組んで運用するには、相応の手間と時間がかかります。

簡単にポートフォリオを組む2つの方法

「簡単に」と書いてすみません。この方法は「株式を直接買わない」方法です。

投資信託(インデックスファンド)を利用する

上述の「ジム・クレイマーの株式投資大作戦」では、「ホームワーク(銘柄やポートフォリオの分析作業)の時間がない人は投信(株式インデックスファンド)を買おう」と述べられています。「インデックスファンドに投資しよう」という似たようなアドバイスは、かの偉大なる投資家であるウォーレン・バフェット氏も述べています。

バフェット氏は自身の投資会社バークシャー・ハサウェイの株主に宛てて毎年手紙を公表しているのですが、2017年の手紙の中では、2008年以降、多様な運用戦略を用いる高コストなヘッジファンドの運用成績がS&P500(筆者注:米国の500銘柄からなる株価指数)に連動するインデックスファンドに劣っていることを指摘しています。

また、あるインタビューでは、自分の死後は資産の9割をインデックスファンドに投資するよう妻に伝えていると語っているのです。(中略)

インデックスファンドの人気が高まっているのは、このようにバフェット氏がインデックスファンドに「お墨付き」を与えていることも理由の一つなのかもしれません。

インデックスファンドは、時には1,000社を超える株式の巨大なポートフォリオを、1つの投資信託商品として購入できるようにしたものです。銘柄選びは難しいので、それなら市場の全ての企業に投資しよう、という考えに基づいています。

弊サイトでも、あなたにオススメできる投資は、つみたてNISAを利用したインデックスファンドへの積立投資です。株式の相関係数を計算して分析する手間を考えれば、インデックスファンドを1つ買ったほうが、はるかにスムーズに、楽に、時間もかからずに投資できます。

テーマ投資(FOLIO・テーマキラー!)を利用する

- FOLIO

- テーマキラー!(SBI証券)

この2つのサービスは、あるテーマに従って、約10万円から株式をまとめ買いできるものです。いわば、ポートフォリオを買っているのと同じだといえます。

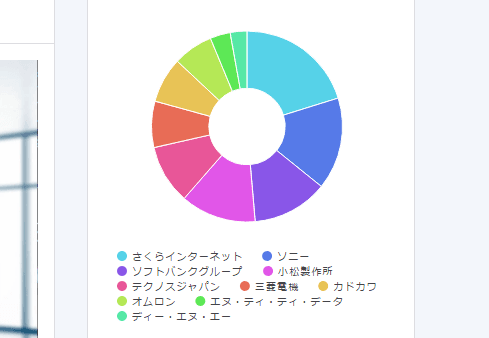

例えば、FOLIOのテーマ「人工知能」を見ると、人工知能関連企業として10社が選ばれています。このテーマに投資することで、10社に分散投資できますし、技術の発展に伴う値上がりも期待できるってわけですね。

テーマ投資のデメリットを挙げれば、特定のジャンルに集中投資することになるため、ジャンルの流行り廃れに弱い点が挙げられます。

それぞれのメリットとデメリット

| メリット | デメリット | |

|---|---|---|

| 自分自身で ポートフォリオを組む | 自分なりの投資ができる | 日本株は単価が高く大金が必要 銘柄選定に時間がかかる 株式の組み合わせが常に最適とは限らない インデックスより成績が悪くなる可能性 |

| インデックスファンド を選ぶ | 簡単・手軽で便利 1万円以内から投資できる | 大きな利益は手にできない |

| テーマ投資 | 簡単・手軽で便利 約10万円以内から投資できる | 特定ジャンルに偏った投資になってしまう |

注意:ポートフォリオを組んでも、インデックス(市場平均)に劣後しては意味がない

最後に重要な点として。

例えば、多大な労力をかけて、あなただけの株式ポートフォリオを組み上げたとしても、インデックス(市場平均)より成績の悪ければ、意味がありません。

- 市場が値上がりしているのに、自分のポートフォリオはまったく儲からない(リターンが低い)

- 市場の平均下落率以上に、自分のポートフォリオが値下がりしている(リスクが高い)

投資初心者が株を買うと、「何円儲かったか」に目を奪われがちですが、実は市場平均より運用成績が悪く終わってしまった(= インデックスに投資したほうが儲かった)、ということはよくある話です。

株式の選定に自信がないのであれば、資産運用の中核部分(コア部分)はインデックスファンドの積み立てなどを選び、サテライト部分を株で軽く遊ぶ程度の運用に留めることをオススメします。

まとめ

- ポートフォリオを組む理由は、株価の変動リスクを下げて、安定したリターンを得るため

- 手計算(またはプログラム計算)するのは大変なので、インデックスファンド、またはテーマ投資を使う手がある

- 時間をかけてポートフォリオを組んでも、市場平均よりリスクが高くリターンが低い組み合わせでは意味がない

時間がある個人ならともかく、普段働いているサラリーマンがきっちり分析込みでやるのはかなり大変です。株式投資に強いこだわりがあるのでなければ、筆者個人はインデックスファンドを使った投資のほうをオススメしたいと思います。

エクセルを用いた分析手法はまた別の記事にて紹介します。